Selon la nature des travaux qu’ils effectuent, les architectes peuvent facturer la TVA à 20 % ou au taux réduit de 10 %.

Mission Fiscale

Autoliquidation de la TVA

Dans le but affiché de lutter contre la fraude dans le secteur du bâtiment, la loi de finances pour 2014 a soumis les travaux immobiliers sous-traités au régime de l’autoliquidation de la TVA. Le dispositif est entré en vigueur le 1er janvier 2014. Retour d’information pour nos clients architectes !

L’autoliquidation de la TVA : qu’est-ce que c’est ?

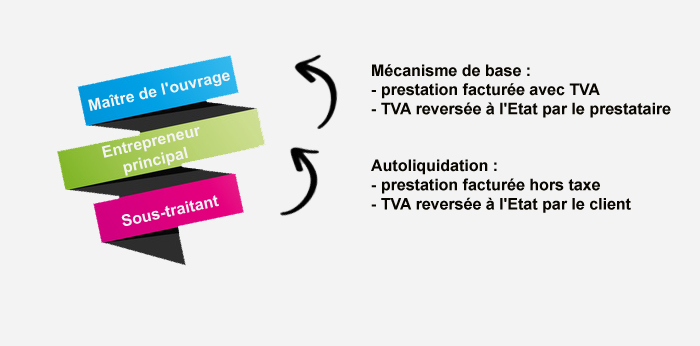

En principe, la taxe sur la valeur ajoutée est facturée et perçue par le prestataire qui reverse ensuite la somme au trésor public. Dans le cas de l’autoliquidation de la TVA, le mécanisme est tout simplement inversé. L’entrepreneur facture son service hors taxe. Il ne perçoit, ni bien entendu ne reverse de TVA à l’administration. Cette dernière est acquittée par le bénéficiaire de la prestation, assujetti à l’impôt.

Le législateur a souhaité étendre ce dispositif au secteur du BTP pour combattre la fraude éventuelle de sous-traitants qui collecteraient la TVA sans la reverser ensuite à l’Etat… créant ainsi par la même occasion des distorsions de concurrence avec les entreprises respectueuses de la légalité.

La situation est donc la suivante depuis le 1er janvier 2014 en matière de construction immobilière :

Qui est concerné ? Deux notions clés : la sous-traitance et la construction immobilière

Le dispositif s’applique aux « travaux de construction, y compris ceux de réparation, de nettoyage, d’entretien, de transformation et de démolition effectués en relation avec un bien immobilier par une entreprise sous-traitante » (CGI, art. 283).

La sous-traitance est défini à l’article 1er de la loi du 31 décembre 1975 comme l’« opération par laquelle un entrepreneur confie par un sous-traité, et sous sa responsabilité, à une autre personne appelée sous-traitant l’exécution de tout ou partie du contrat d’entreprise ou d’une partie du marché public conclu avec le maître de l’ouvrage ».

En cas de chaîne de sous-traitance, l’autoliquidation s’applique à tout niveau de celle-ci. Quant à la notion de construction immobilière, elle recouvre notamment :

- les travaux de bâtiment exécutés par les différents corps de métiers participant à la construction ou la rénovation des immeubles ;

- les travaux publics et ouvrages de génie civil ;

- les travaux d’équipement des immeubles (appareils, canalisations, réseaux, etc.) ;

- et ceux de réparation ou de réfection ayant pour objet la remise en état d’un immeuble ou d’une installation à caractère immobilier.

Et concrètement, comment procède-t-on ?

La TVA ne figure pas sur la facture du sous-traitant laquelle doit cependant :

- faire apparaître distinctement que la taxe est due à l’administration par le client (entrepreneur principal) ;

- porter la mention « autoliquidation ».

Le bénéficiaire de la prestation mentionne quant à lui le montant hors taxe du service fourni sur la ligne « autres opérations imposables » de sa déclaration de chiffre d’affaires. Il acquitte la TVA, le montant de celle-ci est alors déductible dans les conditions de droit commun. Le défaut de déclaration est sanctionné par une amende de 5 % (CGI, art. 1788 A).

Les choses se compliquent lorsque dans le cadre d’un même chantier, le sous-traitant exécute certains travaux qui relèvent de l’autoliquidation et d’autres services qui n’en relèvent pas…

Il faut alors distinguer entre les différentes opérations et appliquer chaque fois le régime adéquat : la facture du sous-traitant doit notamment être ventilée en conséquence. L’assistance d’un expert-comptable est là encore bienvenue pour gérer cette complexité !

Une question ?

Lorsque vous nous adressez une demande de contact, nous nous engageons à vous répondre par téléphone ou par email dans les 24h.